Почему у Beeline не получилось в Украине

Два года назад акционеры Киевстара и Beeline (принадлежащего Вымпелком) решили объединить свои активы, в том числе в Украине, в единую структуру - Вымпелком Лтд. При этом единственным брендом компании на украинском рынке останется Киевстар. Beeline оставили только как точечное предложение для туристов, демаркетинг бренда завершится уже в следующем году.

Спустя два года после объявления о слиянии активов представители рынка и эксперты попытались объяснить, почему Beeline, который был назван самым дорогим брендом России (в 2009 году European Brand Institute оценил его стоимость в 7,9 млрд.евро), не смог закрепиться в Украине.

Один рынок, два бренда

Последние несколько лет собственники - норвежская Telenor и российская Альфа Групп (через телеком-подразделение Альтимо) - по сути продвигал параллельно два бренда в Украине - перед слиянием Альтимо принадлежало 43,5% акций Киевстара и 44% голосующих акций Вымпелкома, а норвежцам - 56,5% Киевстара и 29,9% Вымпелкома.

В 2005 году Вымпелком купил Украинские радиосистемы (УРС) (Telenor выступал против покупки, считая рынок насыщенным, а цену завышенной) и уже в следующем году был введен бренд Beeline. Если по итогам 2006 года абонбаза Beeline выросла на 723%, то чистый убыток УРС за 2006 год вырос в 15 раз (до $61 млн.), а доля рынка - вдвое меньше против ожидаемых 6%.

Beeline - самый давний бренд мобильной связи на рынке СНГ, он был зарегистрирован в России еще в 1993 году. На российском рынке у бренда длинная и успешная история. Кроме того, Beeline занимает хорошие позиции на других постсоветских рынках, на которых присутствует Вымпелком, например в Казахстане, Армении, Грузии.

Владельцы бренда рассчитывали, что Beeline сработает на украинском рынке так же, как сработал на российском. Но Украина – не Россия, говорят эксперты. Новый бренд не выстрелил из-за сложившейся на тот момент рыночной конъюнктуры и особенностей восприятия украинского потребителя.

Кроме того, ситуация усложнялась затяжным конфликтом между акционерами – Альтимо и Telenor. "Думаю, я не удивлю вас, если скажу, что основная проблема — это корпоративный конфликт акционеров Вымпелкома, компаний Telenor и Альтимо. Данный конфликт частично был спровоцирован покупкой Выпелкомом компании УРС, на базе которой развивался мобильный бизнес Beeline в Украине", - говорит старший советник инвестиционно-банковского департамента Dragon Capital Иван Макушенко.

Акционеры долго не могли достигнуть соглашения по поводу украинских активов, норвежцы оспаривали приобретения в судебных инстанциях.

Другой важной преградой на пути успеха Beeline стала агрессивная позиция лидеров рынка мобильной связи в Украине – Киевстар и МТС. "Они ввязались в ценовую войну, которую, по моему мнению, они и выиграли, удержав своих абонентов", - добавляет Макушенко.

Сопротивление рынка

К моменту запуска Beeline в Украине (апрель 2006 года) рынок был практически сформирован, лидерские позиции на нам удерживали сильные и агрессивные игроки. В первую тройку входили Киевстар и МТС, а также молодой оператор life:) (компания Астелит, ТМ вышла на рынок в январе 2005 года), который строил свою стратегию на предложениях в нижнем ценовом сегменте.

В первую очередь, Beeline пришлось противостоять гигантам, у которых уже были крупные абонбазы лояльных клиентов, а также прочные позиции в корпоративном сегменте. "Исторически сложилось, что у нас на рынке два крупных мобильных игрока, которые практически полностью делят рынок. Кроме того, украинские пользователи достаточно консервативны, им сложно менять оператора, услугами которого они пользовались несколько лет", - говорит Жан Смотрич, президент украинского маркетинг-клуба "MarketingJazzz".

По его словам, основным просчетом Beeline была попытка использовать стратегию, разработанную для российского рынка, где она сработала действительно хорошо. "Мне искренне жаль, что так получилось, я видел презентацию стратегии выхода на рынок России и наблюдал за успехом бренда Beeline, там результаты поражали воображение. Но нельзя было автоматически переносить эти же идеи в Украину без адаптации. Не была учтена инерционность самих пользователей. Видимо, в компании посчитали, что яркий, красивый бренд сработает как паровоз, резко привлечет аудиторию к себе, но этого не случилось", - отметил он.

Кроме борьбы с гигантами, Beeline пришлось конкурировать с молодежными брендами life:) и Djuice, у которых, среди прочего, было временное преимущество. На стороне Beeline был опыт работы на российском рынке и поддержка Вымпелкома – финансовая, маркетинговая, рекламная. Но этого оказалось недостаточно. "Попытка Beeline работать акционными волнами была в общем-то логичной, но сразу же встретила активное сопротивление со стороны действующих игроков. И в итоге получилось, что бренд, который заявлял себя как яркий, молодежный, драйвовый, не смог привлечь в полном объеме даже молодежь, потому что там уже был life:) и DJuice", - пояснил Жан Смотрич, добавив, что, к примеру, западные монстры типа Coca-Сola или McDonalds всегда детально изучают локальный рынок и принимают во внимание местную специфику.

Кроме того, говорит маркетолог, украинцы изначально воспринимали Киевстар как более близкий для них бренд – ведь он появился в Украине и был представлен только на украинском рынке, в отличие от интернационального Beeline.

"Здесь еще сыграл свою роль и тот факт, что потребитель, не знакомый с корпоративными тонкостями, на подсознании воспринимает бренд Киевстар как "наше, украинское", поэтому и более лоялен к нему", - добавляет Жан Смотрич.

Трудное решение

Два года назад, в октябре 2009, акционеры Вымплекома приняли стратегическое решение объединить украинские активы, оставив бренд Киевстар. Осенью 2010 года было получено разрешение антимонопольных органов на сделку.

Слияние активов Вымплектома, наравне с продажей госпакета Укртелекома, было названо сделкой года. Этот шаг стал выходом из затянувшегося конфликта между акционерами, который начался еще в 2005 году из-за разногласий по выходу Вымпелкома на украинский рынок. С тех пор компании несколько раз обсуждали варианты размена или слияния активов.

Суть сделки состояла в том, что норвежский и российский акционеры объединили украинские активы в бизнес-единицу Украина в составе новой компании - Вымпелком Лтд. Сейчас Telenor принадлежит 25% голосующих акций объединенной компании, Altimo – 24,9%, фонду Weather – 29,6% и Forrielite – 5,9% (остальное приходится на миноритариев).

Объединение - безусловно правильное решение, как с маркетинговой, так и с финансовой точки зрения, говорят эксперты. Бренд Киевстар стал только сильнее за счет перехода абонбазы бренда Beeline и его наработок, например, в сфере проводного Интернет-доступа. Кроме того, заметно снизятся расходы на персонал, а также поддержку и продвижение. Ожидания акционеров от слияния украинских активов оцениваются ни много ни мало в $500 млн., сэкономленных в течение ближайших 5-6 лет.

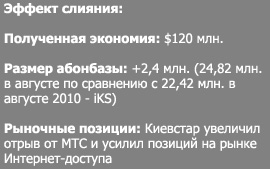

Как рассказал президент объединенного Киевстара Игорь Литовченко в интервью Ведомостям, в 2010 году этот эффект составил около $52 млн., а в 2011 ожидается на уровне $170 млн. Причем, по официальным данным за II квартал этого года, слияние продвигается более быстрыми темпами, чем прогнозировалось ранее, и эффект синергии в указанный период уже составил порядка $120 млн.

Первые результаты

За счет объединения компания укрепила лидерские позиции на рынке: если еще в августе 2010 года абонбаза Киевстара (зарегистрированные SIM-карты) составляла около 22,42 млн.(39,8% рынка), то уже в августе этого года – 47,2% рынка с абонбазой в 24,82 млн. (данные iKS-Consulting).

По данным на июль, МТС отстает от Киевстара на 6 млн. абонентов. А в сентябре, по словам директора по маркетингу компании Тараса Пархоменко, Киевстар перешагнул "психологически важный" рубеж в 25 млн. подключений. При этом, уже около 70% бывшей базы Beeline влилось в Киевстар. По данным Пархоменко, около 1,2 млн. Beeline абонентов находятся в сети Киевстар (перед объединением база составляла порядка 2 млн.). В то же время, в компании не называют точных размеров churn rate – уровня оттока абонентов - в связи с реорганизацией, ссылаясь на трудности точного учета.

Сэкономить позволила оптимизация ресурсов при объединении: демонтаж дублирующих базовых станций, сервисных и колл-центров. По данным за II квартал, к этому времени было завершено объединение всех сервисных функций Киевстар Beeline Украина и Голден Телеком: колл-центров, центров обслуживания абонентов, подразделений по обслуживанию бизнес-клиентов. Юридически объединение структур должно занять больше времени, чем объединение операционных процессов.

Компания уже предлагает единые тарифные планы (последние из предложений – тарифы с нулем в сети - Счастливый, Удобный и Максимальный), еще в прошлом году абонентам Beeline был открыт нацроуминг, и выпущена единая карта пополнения.

Кроме того, сэкономили на персонале: в планах было сократить около 1 тыс. сотрудников из общего штата – в основном из маркетинга и техдирекций. По цифрам прошлого года, в Киевстаре насчитывалось около 4,5 тыс. сотрудников, а в компании Beeline – около 2 тыс. В новой, объединенной компании должно было остаться не более 5,3 тыс. человек. Для примера – в МТС Украина сейчас работает около 3,2 тыс. человек (со внештатными сотрудниками более 4 тыс.). Но, при этом на начало года представители Киевстара признавали определенные HR-проблемы, связанные со слиянием, особенно в регионах, в частности - с недовольством со стороны оставшихся в компании сотрудников бывшей УРС.

Зато оставшимся сотрудникам Beeline, согласно официальному заявлению объединенной компании, с июля зарплаты были повышены: минимум на 10% . Повышение пообещали сопроводить дополнительной годовой премией и расширением компенсационного пакета (начисление доплаты на питание).

Кроме того, слияние с Beeline дало в распоряжение руководство Киевстара уже готовую фиксированную сеть и абонентов, что позволило компании активнее развивать присутствие на стратегическом рынке Интернет-доступа. Сейчас, по данным iKS, компания находится на третьей строчке рейтинга, уступая только Укртелекому и Воле, но

уже до конца года планирует выйти на 2-ю позицию.

Основные конкуренты обвиняют Киевстар в демпинговых стратегиях, в компании это же называют просто "агрессивной ценовой политикой". Отметим, это направление приносит компании деньги (доход от FTTB вырос на 95%) в первую очередь за счет быстрого расширения географии услуги, поскольку ARPU в отчетности резко падает - с 65 грн. во II кв. 2010 года и до 46 грн. в аналогичном квартале этого. Интересно, что за каждого подключенного абонента Киевстар платит подрядчикам, в среднем, более 300 грн.

Оценки экспертов

Отражение синергии от слияния и в финансовых показателях компании пока не слишком заметно, говорят эксперты. "Синергетический эффект, если и был, то, очевидно, растворился в масштабах бизнеса. Киевстар получил не очень качественную и лояльную мобильную базу Beeline, которая дала механический прирост, но существенно не повлияла ни на саму компанию, ни на рынок, - отметил эксперт рынка. - Эффект синергии можно оценить условно. С одной стороны, приобретение неприбыльных активов несколько ухудшает эффективность компании, с другой, дает возможность оптимизировать маркетинговые, рекламные и другие затраты".

"В целом эффект от объединения состоял в уходе с рынка одного из участников, что позитивно повлияло на показатели прибыльности, в т.ч. Киевстара. Так, согласно отчетности Вымпелкома, показатель EBITDA-маржи в Украине продемонстрировал незначительный рост с 53,7% в четвертом квартале 2010 года до 54,8% во втором квартале 2011 года", - отмечает Иван Макушенко из Dragon Capital.

Среди плюсов - возможность продвигать услуги под единым брендом, эффект от фиксированного бизнеса Beeline и дополнительные частоты. Причем, некоторые аналитики считают, что специфика фиксированного бизнеса по-украински ставит под вопрос его рентабельность. Пока это направление работает на перспективу, а сегодня, скорее всего, оказывает понижающий эффект на эффективность всего бизнеса.

По оценке главы "MarketingJazzz" Жана Смотрича, идея оставить центральным брендом Киевстар выглядит логично. "Если бы Beeline остался как самостоятельный бренд, ему пришлось бы, с одной стороны, соревноваться с "монстрами", с другой – с life в низком ценовом сегменте. Кроме того, ему пришлось бы довольствоваться в основном молодежной аудиторией, которая не смогла бы обеспечить рост ARPU", - говорит маркетолог.

Он подчеркнул, что Киевстар – сильный, репутационно стабильный бренд, с ярким уклоном в социальный маркетинг, который сейчас является основным трендом. "Я не совсем понимаю решение оставить Beeline нишевым брендом для туристов из СНГ. Не уверен, что затраты на его поддержание будут сопоставимы с отдачей", - добавил Смотрич.

По его мнению, с точки зрения видимой части процесса слияния – сообщений абонентам, пресс-релизов, конференций – все было сделано достаточно грамотно, особенно учитывая, какой это непростой опыт для компании. "На украинском рынке мало подобных примеров: такой бурный старт, такой идейный потенциал и такое специфическое окончание", - добавил он.

Аналитики считают, что на украинском рынке мобильной связи вполне вероятны новые слияния. "В сегодняшних условиях на рынке мобильной связи логическими могут выглядеть лишь две опции: продажа мобильного подразделения Укртелекома кому-либо из существующих игроков, а также консолидация в сегменте мобильной связи в стандарте СDMA", - отмечает старший советник Dragon Capital.